港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

明晟公司(MSCI)首次纳入A股以及后来逐渐提升纳入因子都是在A股下跌过程中,而且都是在整体估值都不贵的背景下。

(根据上交所数据显示,截至2019年5月13日,1513只股票的平均市盈率为13.39倍,处于历史估值中下水平)

这不,5月14日凌晨,明晟公司(MSCI)将现有的中国大盘A股纳入因子从5%增加至10%。同时,18只创业板股票纳入MSCI中国指数。另外,MSCI方面在13日晚间明确表示,外围不确定性以及由其引起的市场波动并不会影响MSCI提升A股纳入因子的决定。本次调整将在5月28日收盘后生效。

也就是说,只要A股整体市场估值不贵、宏观经济不出现系统风险,MSCI提升纳入A股因子的决定不会发生改变,这也为下半年MSCI将大盘A股纳入因子由10%,提升至20%,带来了比较确定的信号。

那么,随着MSCI纳入A股因子的比例不断提升,会对市场产生哪些影响?

短期或许带来近千亿增量资金

首先,MSCI从开始决定纳入A股,到纳入比例逐渐提升,这会给A股带来增量资金,是确定的。

据中金公司估算,纳入因子提升5%可能带来约200亿美元(约合人民币1375亿元)的增量资金,其中被动资金占比约20%,也就是说至少约40亿美元(折合人民币200亿至300亿元之间)将在5月底前后进入A股,“被动资金一般在生效日附近的几个交易日执行”。

另外,借助去年经验,在市场估值处于较低的状态,纳入因子提升之后,MSCI资金都会明显加仓A股,直至接近上限(千亿上下)。

从上面这组数据来看,纳入因子提升5%,并不会在资金层面给A股带来显著影响,因为被动纳入资金只有几百亿,就算新增加的5%都会加仓A股,最多也就一千亿出头,这对于A股总市值几十万亿、日成交近万亿的盘子不会产生太大的实质性影响。

但是,长远看,或许会给A带来质变。

中长期或形成质变

在可预见的今年下半年,大概率MSCI纳入A股大盘因子会上升至20%,加上下半年A股“入富”正式实施之后,会带来约千亿人民币的增量资金,两项总和约1万亿,约占A股总市值2%。

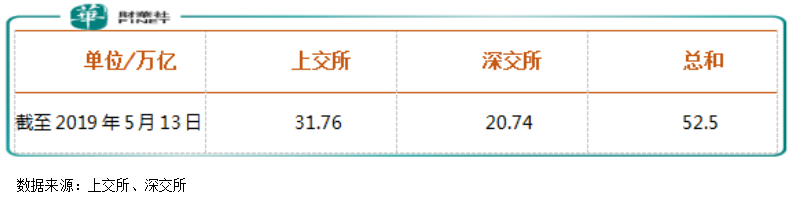

截至2019年5月13日上交所和深交所总市值约为52.5亿元(数据来源:上交所、深交所)。

另外,1万亿市值虽然不足以左右A股的走势,但是,掌握这一万亿市值的大部分都是国际成熟投资者,其完全可以通过配置指标股而起到引导作用,长期以往也可以引导A股的投资理念逐渐成熟,使A股的非理性波动降低,这也是对A股最大的影响。

从以往看,香港作为比较成熟的市场,也是与A股互联互通最早的成熟市场。以往沪、深港通资金持仓较多的公司,其股价波动一直处于比较合理的区间,例如,截至一季度贵州茅台流通股中香港中央结算有限公司持股占比总9.62%,为第二大股东,奥本海默基金公司和挪威中央银行分别位于第七大股东和第十大股东,合计持股0.57%,这三家共持股10.19%。

该公司第一大股东为中国贵州茅台酒厂(集团)有限责任公司(占总流通股本61.99%),第一大股东为国资,一般不交易,所以,贵州茅台股价的定价权很大一部分就掌握在成熟市场的投资者手中,这也避免了该公司股价的非理性波动,从近几年历史看,在2017年该公司股价阶段性高点时候,香港中央结算有限公司有明显减仓动作,2018年持股又在增加,这也是让该公司股价、估值波动在比较合理的范围,不像一些讲概念的公司,市盈率动辄上百倍,到头来买单的是二级市场的小股东。

总结:

所以,随着A股纳入MSCI的比例提升,国际成熟机构投资者占比提升,A股也有望改变以往劣币驱逐良币的状况,将引导整个A股市场的投资理念以价值为主导,使资金可以配置到创造价值的公司上面,避免出现以往“赌博”似的急涨急跌。

作者:郑鹏超

编辑:李雨谦