作者:格隆汇·磁铁法拉第

2019年5月14日,同程艺龙公布了上市以来的首份一季度业绩公告。根据公告数据所示,截至2019年3月31日止,按照合并基准,同程艺龙实现总收入17.83亿元(单位:人民币,下同),同比增长17.5%;2018年全年公司的营收增速为16.5%,说明同程艺龙在2019年Q1的增速有进一步提升的态势。

2019年Q1经调整净利润为4.48亿,对应的经调整净利润率为25.1%,较2018年末的18.7%及2017年末的13.1%继续提高,可见,经调整净利润率取得了连续的突破和良好的上升趋势,一方面既反映出同程和艺龙合并后经营效率提升,重组红利尚处于释放过程,另一方面反映了公司变现逻辑被证实,在流量方面的“投入产出比”稳步提升。

而在扣除2018年Q1因使用过往年度累计亏损而确认的所得税收益后,可得2018年Q1的可比口径的经调整净利润及对应的经调整净利润率分别为2.94亿,2019年Q1经调整净利润同比增长52.1%,经调整净利润率同比提升5.7pct;

2019年同程艺龙Q1经调整的EBITDA为6.2亿,同比增长34%,EBITDA占总收入比率为34.0%,较2018年同期提升4.2pct;

从收入和净利润增长情况来看,在2019年Q1同程艺龙维持住快速增长,经营及产出效率改善,其所公布的业绩情况符合预期。

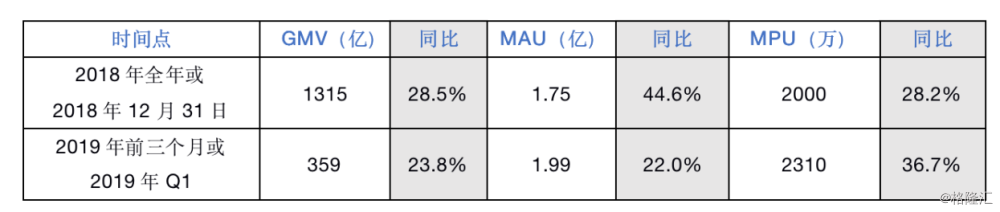

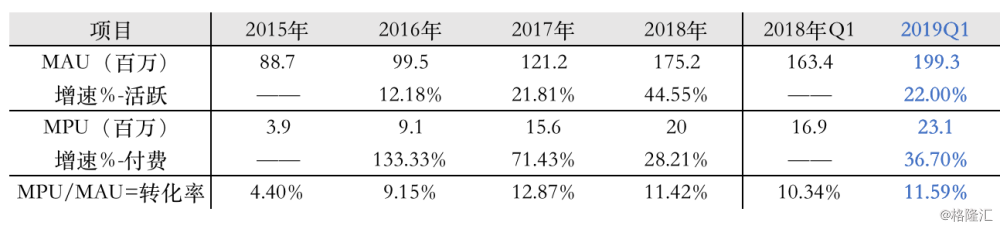

在核心营运数据方面,同程艺龙在2019年Q1实现的GMV为359亿,同比增长23.8%;MAU月平均活跃用户数为1.99亿,同比增长22.0%;MPU月平均付费用户数为2310万,同比增长36.7%,在三大运营数据中该增速是唯一大于2018年末增速的数据,反映转换率有所提升,从实际数据看,2019年Q1该数据约为11.59%,较2018年Q1的10.34%,有1.25pct的提升;从变现率Take Rate的角度观察,2019年Q1该数据约为4.97%,较2018年末的4.63%,同样提高了0.34pct,这两个因素皆是公司收入及GMV在Q1维持增长的重要因素。

由于提升付费用户占比所带来业绩改善的弹性较高,所以预料管理层会着力持续提升该比率,所以,维持及刺激MPU月平均付费用户的增长已经成为解决问题的核心思路。

这一观点在5月14日召开的媒体业绩电话交流会上得以进一步证实,同程艺龙的管理层表示,公司将从过往的流量导向转为以提升客户价值为重点的战略导向,强调收入的增长来源可通过拆解公式“收入=流量×转化率×客户价值”来获得路径,他们认为通过交叉销售、转化率提升、提高客户消费频率及提供更多的产品和服务等四个主要方面,可以多维度的激活存量客户,提高客户使用粘性和复用次数,增加客户使用频率,从而使得(单位)客户价值获得持续增长动力,与管理层重视提升的MPU核心流量运营指标形成双轮驱动效应,最终共同推动同程艺龙收入维持高增长逻辑。

如果一定要找美中不足,那么我们根据2019Q1数据与2018年末进行比较推断,2019Q1的ARPU值及GMV/MPU的比值均出现了下降,唯GMV/MAU的比值出现上升。值得注意的是,GMV/MPU的比值下降,是因为分销渠道出现了战略性收缩所导致的,未来看同程艺龙的这两个数字长期仍有很大的提升空间,同时由于Q1春运原因,交通票务服务收入占比会较大,根据Q1业绩公告数据所示,同程艺龙在Q1的交通票务服务收入占比高达70.6%,该现象预计进入Q2旅游旺季(包含五一小长假)后会有所改善。

所以,综合来说,我们也判断有季节因素的扰动在里面,中长期来说并不是很担心这些数据组形成下降趋势,出现这种情况的概率不大。加上管理层已经注意到这个问题,并重新调整战略导向,反而预期这些数据在日后会成为有可能超预期的地方。

(图片来源:公司公告)

最后,我们来解读一下同程艺龙在2019Q1的MAU增速下滑的主要逻辑。按照Q1业绩公告数据显示,从流量来源看,同程艺龙Q1的MAU为1.99亿(人),其中 1.73亿(人)来自腾讯旗下平台,占比高达86.85%;通过进一步拆分,来自微信的用户可透过以下方式进入公司的专有微信小程序:

(1)微信支付(钱包)入口及用户青睐或最常使用的小程序下拉列表,2019Q1平均月活跃用户为 1.05亿人,占来自腾讯旗下平台平均月活跃用户总数的60.8%;

(2)来于腾讯旗下平台投放的互动广告,2019Q1平均月活跃用户为 3510万人,占来自腾讯旗下平台平均月活跃用户总数的20.3%;

(3)微信内的分享及搜索功能,2019Q1平均月活跃用户为 3280万人,占来自腾讯旗下平台平均月活跃用户总数的18.9%。

通过看这些数据,同程艺龙融入腾讯生态圈获取流量和在腾讯端all in小程序,与其一贯坚持的流量逻辑一致。中长期来看,在月活已经超过10亿的微信中获取存量流量,及通过微信生态圈和微信小程序持续对非一线城市进行流量挖掘的做法是可行的,目前这一进度(即指同程艺龙MAU占微信MAU的比例)和OTA渗透率都较低,天花板较高,进而可以推断同程艺龙通过这些策略来获取流量而形成的MAU尚未见顶。那么一季度的MAU增速放缓的原因,我们认为有可能来自于小程序的流量的环比增速下降带来的,这可从阿拉丁公布的2018年最后4个月与2019年前4个月的同程艺龙排名及所获指数的相关数据比较中得到一定程度的佐证。同时也侧面表明了2019年同程艺龙将战略重心从用户数量拓展转移到用户价值拓展的方向。

与大多数人的看法不同,我们认为同程艺龙融入腾讯生态圈的速度、深度和广度才是观察公司成长期的重要证据,腾讯把半条命交给了盟友,作为微信钱包九宫格中占了两个流量入口的同程艺龙,对腾讯的重要性不言而喻。从战略角度出发,同程艺龙实际上面对的日后最大竞争对手也许不是国内OTA同行,而是来自不同流量生态圈的跨界竞争,也许这个对手是阿里系的高德地图,所以流量并不一定是最重要的,重要的反而是底层逻辑或所处的底层生态,也许同程艺龙和腾讯地图的结合,终有一天会实现的,腾讯也值得盟友把半条命交托给它,特别对同程艺龙而言,这个问题尤为重要。所以,同程艺龙和微信钱包的深度融合才是近期的最大看点,这从最近同程艺龙和腾讯支付展开战略合作进行“闪住”业务便可见一斑,投资者切莫因为前者对腾讯的高度依赖性而产生本末倒置的误判。